相続における医療法人の出資の評価

[令和7年4月1日現在法令等]

Q. 質問

被相続人は、持分の定めのある医療法人の社員として出資をしていましたが、相続税の計算にあたり、この出資の評価額の計算方法は純資産価額方式によるのでしょうか。

A. 回答

1.持分の定めのある医療法人の出資社員が死亡した場合、定款の定めに従いその死亡した社員は医療法人に対して出資持分の払戻しを請求することができます。これが持分払戻請求権といわれるもので相続税の課税対象となります。

2.持分払戻請求権の評価額の計算方法は、財産評価基本通達194-2「医療法人の出資の評価」に示されています。その評価方法は取引相場のない株式の評価方法に準じた方法ですが、ポイントは次のとおりです。

(1)剰余金の配当が禁止されているため、配当還元方式による計算は認められていない。

したがって原則的評価方式による計算となる。

(2)剰余金の配当が禁止されているため、配当要素を除外した算式となっている。

(3)医療法人の社員の議決権数は出資金額の多寡に関係なく社員一人につき一個とされているため、財産評価基本通達185ただし書きは適用されない。

(4)規模の判定においては「小売・サービス業」に該当する。

(5)類似業種については「その他の産業」に該当する。

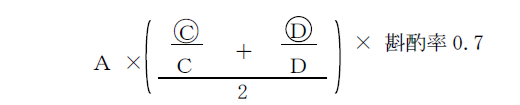

3.類似業種比準価額を求める算式は次のとおりです。

*斟酌率0.7は、財産評価基本通達178(取引相場のない株式の評価上の区分)に定める中会社に相当する場合は0.6、小会社に相当する場合は0.5となります。

A:類似業種の株価

C:課税時期の属する年の類似業種の1株当たりの年利益金額

D:課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額で計算した金額)

Ⓒ:医療法人の直前期末以前1年間における1口当たりの利益金額

Ⓓ:医療法人の直前期末における1口当たりの純資産価額(帳簿価額で計算した金額)

(A、C、Dの金額は、「類似業種比準価額計算上の業種目及び業種目別株価等」から求めます)

4.出資の評価は規模の区分ごとにそれぞれに掲げる金額になります。

大会社に該当する場合(斟酌率0.7適用)

① 類似業種比準価額

② 純資産価額

③ ①と②のうちいずれか低い金額

*従業員が100人以上の場合は、取引金額や総資産価額に関係なくすべて大会社になります。

中会社に該当する場合(斟酌率0.6適用)

① 類似業種比準価額×L+純資産価額(1-L)

② 純資産価額

③ ①と②のうちいずれか低い金額

*Lの割合は、取引金額や総資産価額等による規模判定の結果「中会社の大」該当は0.90、 「中会社の中」該当は0.75、「中会社の小」該当は0.60となります。

小会社に該当する場合(斟酌率0.5適用)

① 上記算式により計算した類似業種比準価額×0.5+純資産価額×0.5

② 純資産価額

③ ①と②のうちいずれか低い金額

参考条文等

財産評価基本通達 194-2

税務相談室